【地產專欄】花敬群:不動產可抗通膨?只是神話!

Yahoo!奇摩房地產編輯部 – 2013年4月8日 上午11:40

Yahoo!奇摩房地產編輯部 – 2013年4月8日 上午11:40

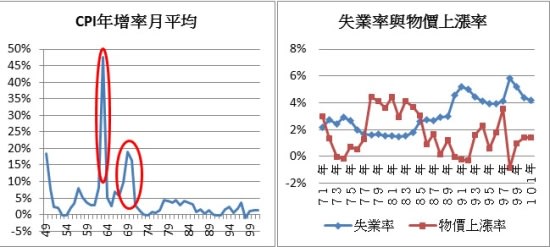

台灣歷年CPI年變動率與近30年失業率趨勢 資料來源:行政院主計總處

過去幾年來國際上原油、貴金屬與原物料價格都曾受到不同程度的炒作,但部分重要商品價格卻因全球經濟衰退而出現跌價。(例如面板、DRAM)一兩年前國際上對全球經濟是否會陷入通膨(inflation)或通縮(deflation),專家們之間出現不同論點,更擔心停滯性通膨(stagflation)的發生。近來國內油電雙漲帶動物價上漲,引發國內是否會發生通貨膨漲問題。也因為各界均認為房地產具有「抗通膨」的特質,因此有說法認為當前國內的物價上漲對房市發展有利。

通貨膨脹的根本

通貨膨脹指一般物價水準在某一時期內,連續性且以相當的幅度上漲的狀態。最常見兩種衡量指數為消費者物價指數(CPI)和GDP平減指數。物價要上漲多少才算通膨,基本上並沒有定論,要視各國的經濟結構與歷史經驗而定。從台灣經驗看,民國60年代兩次石油危機是被公認的通貨膨脹經驗。過去30年台灣基本上未曾發生過通貨膨脹問題,失業率與物價上漲率基本呈現負向波動結構,也未曾發生過失業率與物價指數同步上升的停滯性通膨現象,到是出現幾次物價指數負成長的通貨緊縮問題。

不可否認的,當前比較要擔心的確實是停滯性通貨膨脹問題。經濟學家認為造成滯漲的成因有兩類。一是例如石油價格上漲導致生產成本上升及利潤減少,引起商品價格上升與經濟成長趨緩。另一種是因為中央銀行過度執行貨幣寬鬆政策,導致物價上漲但實質投資不振。當前這兩種狀況,一個發生在台灣,一個發生在其他主要國家。基本上都是物價較過去漲幅較高,但尚未進入「通膨」條件,但因為預期經濟長不佳,所以實質投資不足,薪資成長趨緩,廠商獲利能力與人民消費能力都降低。

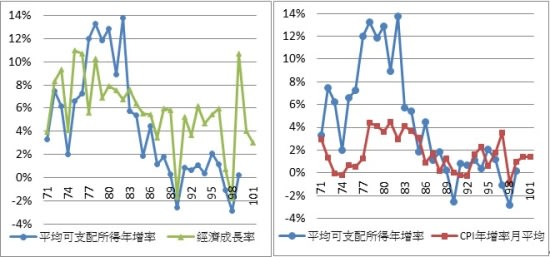

從國內經濟成長率與可支配所得年增率趨勢觀察

民國77~82年所得成長率超過經濟成長率,其他年度則反之,特別是民國88年以後二者落差持續擴大;民國90與98年經濟負成長時,所得降低幅度則更大。此現象表示經濟成長成果多分配到股東權益或保留盈餘,民眾的所得基本上並未增加;但經濟衰退時卻付出更大代價。另外,從所得年增率與物價上漲趨勢觀察,民國88年以前實質所得正成長,之後多呈現實質所得負成長狀況。綜合者兩種現象可知,近十年來經濟成長對所得成長的幫助不大,經濟衰退時民眾卻要付出代價,且實質所得經常處於負成長狀況。十餘年來,台灣人的消費似乎需仰賴過去累積的財富來支應,嚴格的說,這是造成國力嚴重傷害的事情。

經濟成長率、平均可支配所得年增率與物價上漲率趨勢圖 資料來源:行政院主計總處(101年CPI為1~5月個月平均值,可支配所得最新資料為99年)

在此環境下,這幾年房市的繁榮從何而來?基本上除了低利率條件外,就是財富(或資金)之間相互堆疊的遊戲,較直接的說法就是炒作。亦即,當實體產業或利能力相對不足,認真工作能獲得的薪資報酬缺乏前景,資產名目價值上漲便成為最吸引資金與心思投入的場域。從原油、貴金屬、原物料到房地產,相繼成為炒家與全球資金矚目的焦點。各項可能的事件或狀況都可以成為製造價格上漲的論述與理由,是否真的有道理其實並不重要。

油電雙漲 房市何來繁榮

油電雙漲後國內的物價上漲,在房地產市場上,相當程度上反映著前述的論點。以國內物價上漲容易導致實質所得負成長的特性,當前物價上漲的趨勢將更加深國人的經濟困難;而物價漲幅即使高到3%基本上仍不足以稱為通貨膨脹,當然也就沒有透過房地產投資來對抗通膨的條件。為了抵抗2%~3%的物價上漲,甘冒當前房價可能下跌的風險,基本上並非理性的行為。但如果大家都說有通膨應該買房,也真敢這麼做,透過投資學上的群聚效應是可以產生拉抬房價效果。

其實,這就是泡沫累積的過程。

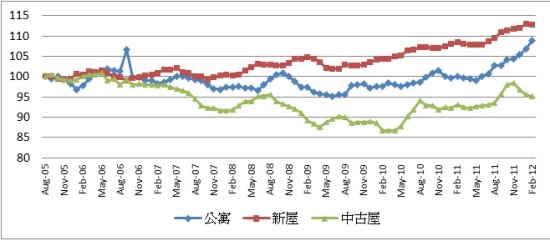

在缺乏實體經濟與消費能力成長的支撐下,任何資本財的價格上漲,都代表經濟與金融危機的擴大。從20年前的日本,到三年前的美國、愛爾蘭與冰島,到最近的希臘、西班牙與義大利。都清楚看到各國的市場與政府從小賭玩成大賭,最後都導致政府救市的窘境,以及對經濟與金融的傷害。當前支撐歐洲經濟安定的德國為何能有實力,可從近六年多來德國的公寓僅累積上漲9%,新屋上漲13%,中古屋下跌5%的狀況獲得了解。人家沒有泡沫,經濟與金融體質良好,歐債風暴雖然就在身邊,卻還有能力擔任救世主。在德國,炒作房地產是犯刑法的,所以全世界的炒作歪風吹不到日耳曼帝國。

2005.8~2011.12德國房價指數趨勢 資料來源:德國Hypoport Group網站

2005.8~2011.12德國房價指數趨勢 資料來源:德國Hypoport Group網站

當前的物價上漲趨勢到底該不該當做房市利多消息?按理論來說,這是屬於削弱人民消費能力與增加產業成本的衝擊,且未構成具體通膨的程度。近幾年依但物價漲幅稍高,市場變傳言房市可抗通膨,房價將受到激勵的說法,根本就是神話,具體的說應該是謊話。

玄奘大學財務金融系副教授 花敬群